引言

这篇主要是讲解期权组合的第一篇文章,不了解期权的朋友可以先看我之前的期权系列文章。

目前我所使用的证券平台只有雪盈和微牛支持组合期权,本篇文章主要是使用雪盈来做实例,没开户的朋友如果想体验组合期权推荐使用雪盈:

⬇

Vertical Spread

什么是 Vertical Spread?

根据 What Is a Vertical Spread? 描述,简单翻译就是:

即垂直价差,指同时买入和卖出相同类型(看跌或看涨)同一到期日但行权价格不同的期权。术语「垂直」来自于行权价格的位置。

特点

垂直价差最大的好处有两个:

- 减小风险

- 扩大盈利

坏处:

- 盈利有限,锁定了最大盈利,遇到暴涨与你无关

垂直价差分为以下四种:

- 牛市看涨价差(Bull Call Spread)

- 牛市看跌价差(Bull Put Spread)

- 熊市看涨价差(Bear Call Spread)

- 熊市看跌价差(Bear Put Spread)

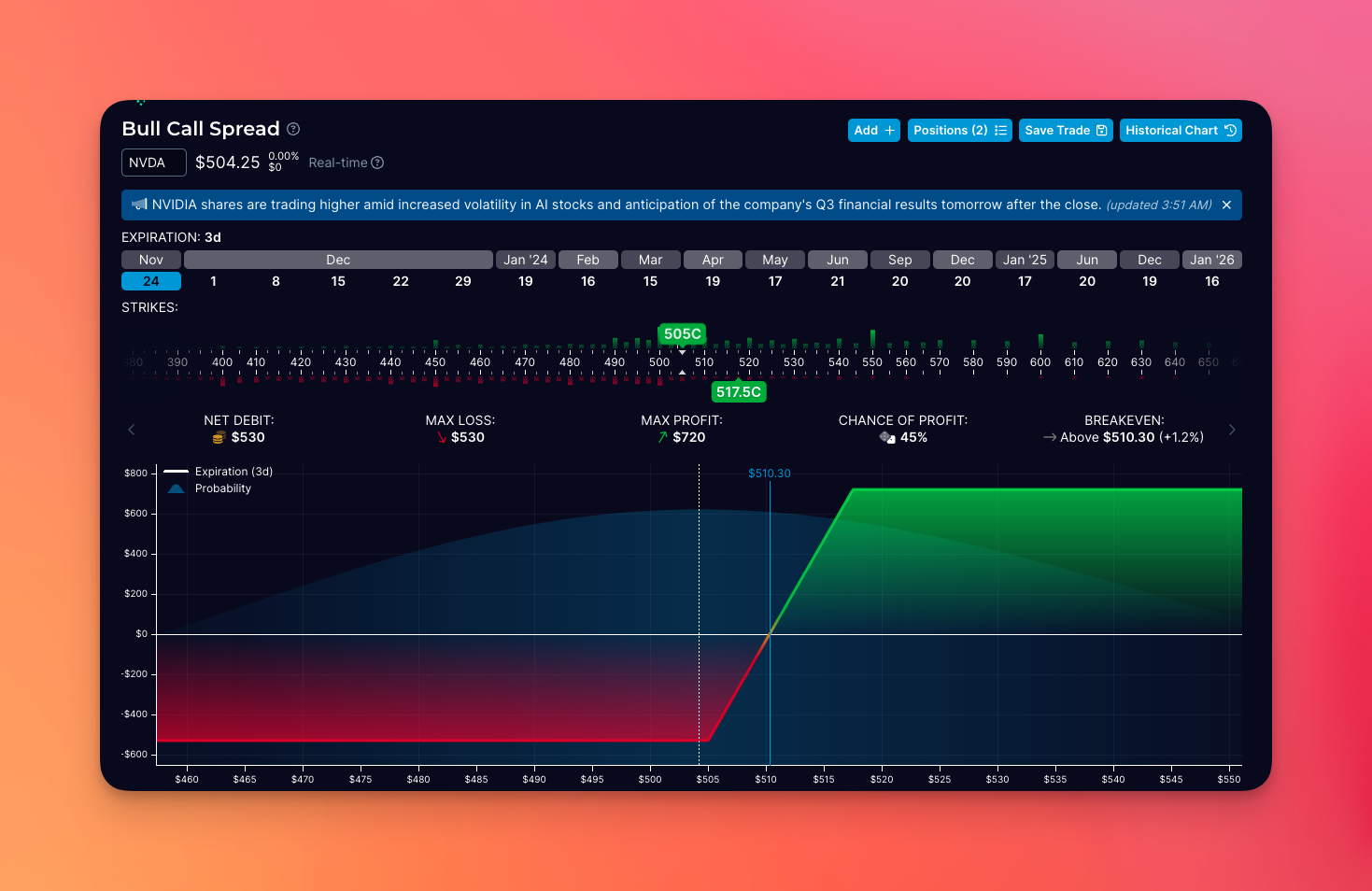

牛市看涨价差(Bull Call Spread)【小幅看涨】

虽然理论上买 Call 是盈利无限的,但是实际上我们都知道不可能是无限利润的,暴涨的概率是非常非常小的。这个时候我们可以使用期权组合的垂直价差策略来减小风险。

- 特点:买较低行权价 (A) 的看涨期权,同时卖出另一个到期日相同但行权价(B)较高的看涨期权(在同一标的资产上)。

- 表示:我看涨某个股票,但是到期日不会涨到 B 价格。

下面我们来用实例讲解一下,先看一张图,这是三张比较典型的组合期权:

- 图一:观察了几天 AMD 后,我发现它开始进入上涨趋势了,想买 AMD 的 Call,但是又怕期权归零,这个时候我使用了垂直价差策略,下单了一个组合期权,预测 AMD 会涨到 110 但是不会涨到 115。

- 图二:NVDA 和 AMD 也同属于半导体板块,所以我也下单了一张 NVDA 的组合期权,两张期权组合最大的区别是

最大亏损和最大盈利比不同,NVDA 明显要稍微保守一点,即更容易达到最大盈利。 - 图三:TSLA 连续跌了几天了,想抄底,于是我也买了一个组合期权,而这个组合

最大亏损和最大盈利是一样的。

我们再来说说结果:

- AMD 后来跌了,108 的价格都没达到,我买的一张 Call 没有到行权价归零了,但是卖的 Call 也没有被行权,给了一定补偿,所以最后只亏损 250。

- NVDA 最后一天波动比较大,我提前止盈了。

- TSLA 最后一天收盘价到达了

盈亏平衡点(712 的价格),我顺利拿到了 2500。

从上图我们可以得出一个结论,最大盈利如果大于最大亏损意味着比较小概率到达最大盈利。

另外虽然我没有钱为 TSLA 行权,但是如果最后是实值期权,雪盈会自动帮你平仓,这点倒是不用担心。

牛市看跌价差(Bull Put Spread)【小幅看涨】

- 特点:买入行权价(A)低的看跌期权,同时卖出另一个到期日相同但行权价(B)格较高的看跌期权(在同一标的资产上)。

- 表示:我预测某个股票不会跌过 A 价格,一旦跌过了我愿意以 A 价格买入,而且我不担心它跌过 B 价格(我拥有 B 价格的卖出权)

熊市看涨价差(Bear Call Spread)【小幅看跌】

- 特点:卖出行权价(A)低的看涨期权,同时买入高行权价(B)的到期日相同的另一看涨期权(在同一标的资产上)。

- 表示:我预测股票价格不会大幅上涨,想赚取期权的权利金。愿意用 A 价格卖出股票。如果股票价格上涨超过 B 价格,我的亏损被限制在 A 和 B 价格差额的范围内。

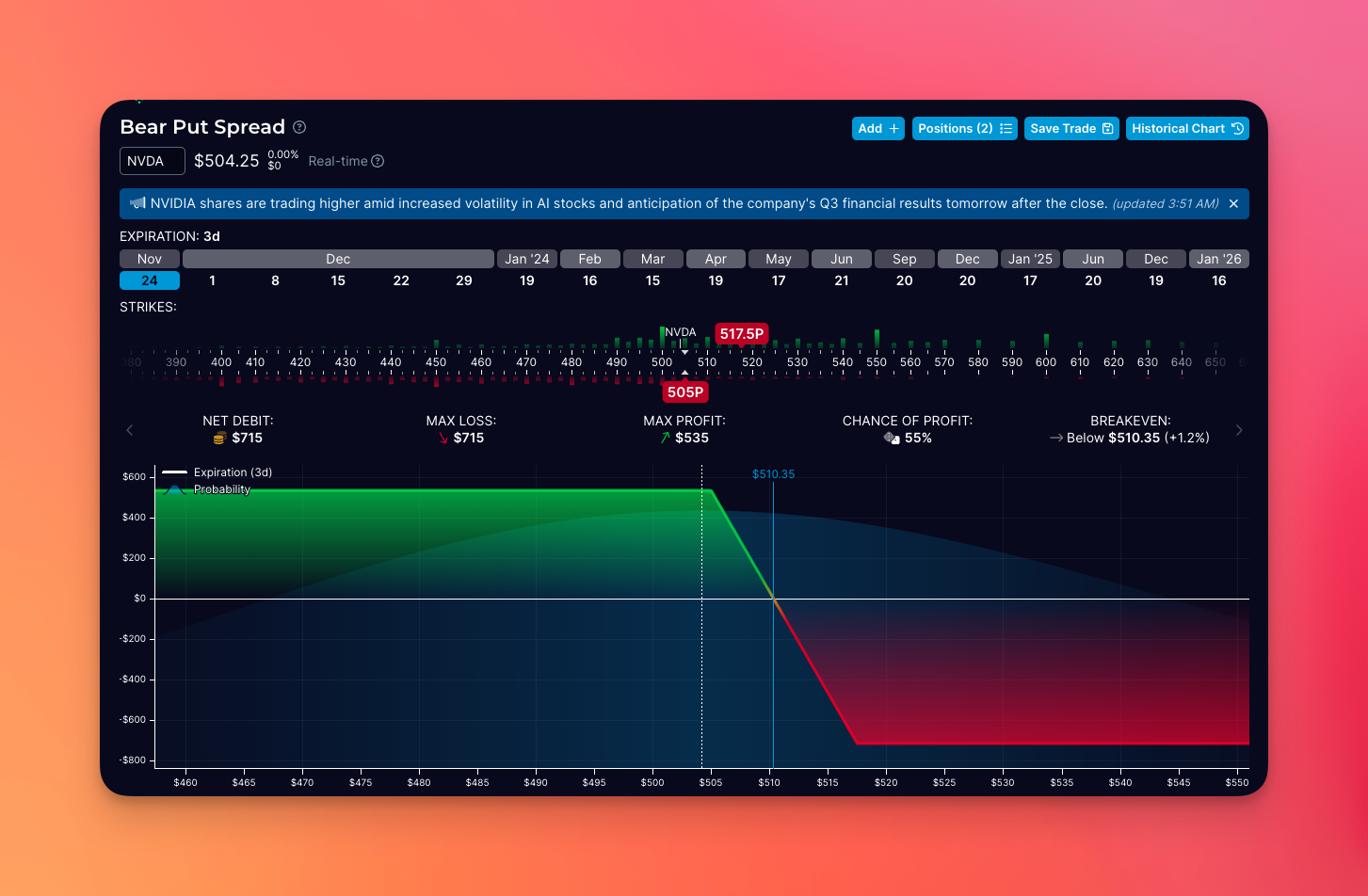

熊市看跌价差(Bear Put Spread)【小幅看跌】

- 特点:买入行权价(A)高的看跌期权,同时卖出另一个到期日相同但行权价(B)较低的看跌期权。

- 表示:我预测股票会跌,但跌幅有限,不会跌过 B 价格。我有 A 价格卖出此股票的权利。

区别

看涨

| 牛市看涨价差 | 牛市看跌价差 | |

|---|---|---|

| 操作类型 | 只操作 Call 期权 | 只操作 Put 期权 |

| 权利金 | 支付权利金 | 收权利金 |

| 适合场景 | 波动率较低的情况 | 波动率较高的情况 |

看跌

| 熊市看涨价差 | 熊市看跌价差 | |

|---|---|---|

| 操作类型 | 只操作 Call 期权 | 只操作 Put 期权 |

| 权利金 | 收权利金 | 支付权利金 |

| 适合场景 | 波动率较高的情况 | 波动率较低的情况 |

注意事项

不要玩交易不活跃的期权

之前我们就讲过交易期权之前一定要看看这个期权的交易量,如果不活跃的期权,会存在期权差价,玩这种期权就比较吃亏。

不建议单个平仓期权

雪盈组合期权成交之后,你的持仓会有两张期权,那么如何平仓期权呢?找到交易记录,如何之前是买入的组合期权,这个时候设置价格卖出组合期权就可以了。不推荐两张期权单个去平仓,会有风险,有可能会让本来盈利的变成亏损。

使用支持组合期权的交易平台

富途证券目前不支持组合期权,虽然也可以玩,但是不交易玩,因为:

- 如果两个期权不同时成交,就失去了组合期权的优势了

- 如果不支持组合期权,需要保证金,这保证金也不少了,玩不起来。

最后

期权的可玩性有很多,自从学了组合期权我都不想玩单个期权了。垂直价差 (Vertical Spread) 是最常用的策略之一,因为风险可控,回报也可以预期。这种方式要风险小的很多,万一方向错误不至于亏很多。

资料

- 原文作者: forecho

- 原文链接: https://blog.forecho.com/financedeep-33.html

- 版权声明:本作品采用 署名-非商业性使用 4.0 国际 (CC BY-NC 4.0)进行许可,非商业转载请注明出处(作者,原文链接),商业转载请联系作者获得授权。