引言

上一篇文章我分享了《【深度理财 23】什么是期权》,那么这一篇文件我就来分享期权的基本交易策略。

交易流程

我们先来回顾一下期权的七大要素:

- 资产标的:该选择权对应的实际资产,例如 NIO、AAPL 股票

- 权利金:买方用来购买「选择权」的金额,卖家能获取到的最大金额

- 保证金:被冻结的金额,确保卖方有履行义务的能力。

- 行权价:到期时要交易的价格。

- 到期日:行权的最大截止日。

- 买卖行为:看涨(Call)or 看跌(Put)

- 行权:买方有选择是否要行权的权利,卖家没有选择。

根据期权的七大要素,我一般是分这几步来操作期权:

- 先选择要交易期权的正股

- 预测走势,看涨、看跌或者横盘

- 选时间,赌财报的话我会选择财报之后一周左右到日期,否则还是选择长期,少则一个月,长则半年以上

- 看隐含波动率和交易量还有价格

买方

买 Call(看大涨)

买 Call 就代表你有权以约定好的价格购买股票。

- 何时使用:当你认为市场为牛市或大牛市时;偶尔赌财报时。

- 获利特点:行权价 < 市价才能获利。到期时,收支平衡点为看涨期行权价 + 期权成本价,新手买期权往往忽视这点,以为到期日市价小于行权价就可以获利了,你应该要关注你的期权成本。

- 损失特点:损失上限为所支付的权利金。如果市价最终低于期权行权价,则损失达到最大。

- 衰减特点:权利金为消耗性资产。随着时间的流逝,权利金日益减少。这就是为什么股票横盘你的期权也会亏的原因。

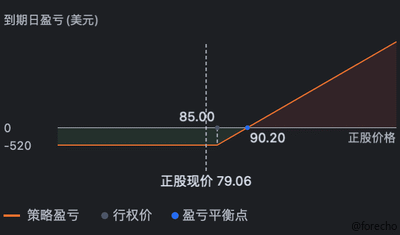

上图是我买的一张行权价为 85 几个月之后到期的 AMD Call,富途证券 Mac 客户端(手机客户端好像没找到)有展示,这张期权到期日要大于 90.2 我才能获利。

买 Call 策略是小白上手期权最简单的方式了,这种方式:

- 优势:小资金高杠杆、盈利无限、亏损有限,最大亏损为买入期权时付出的期权费

- 不足:随着到期日的接近会不断损失时间价值

用来赌财报用这种方式有非常大的诱惑,但是我还是劝大家谨慎用此方式,因为如果正股横盘或者下跌都会亏钱的,所以亏起来非常快。

买 Put(看大跌)

买 Put 就代表你有权以约定好的价格卖出股票。

- 何时使用:当您认为市场为熊市或大熊市时;看跌某个股票。

- 获利特点:行权价 > 市价才能获利。到期时,收支平衡点为行权价 A - 期权成本价。

- 损失特点:损失上限为所支付的权利金。如果市场最终超过行权价 A,则损失达到最大。

- 衰减特点:权利金为消耗性资产。随着时间的流逝,权利金日益减少。股票横盘你的期权也会亏。

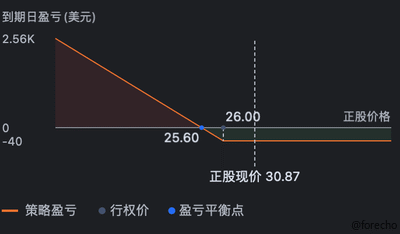

上图是一张行权价为 26 一个月之后到期的 TME Put,富途证券 Mac 客户端(手机客户端好像没找到)有展示,这张期权到期日要小于 25.6 我才能获利。

买 Put 与买 Call 很类似,区别就是前者是看跌后者是看涨。所以它们的特点是一样的:

- 优势:高杠杆、亏损有限(最大亏损为买入期权时付出的期权费)

- 不足:随着到期日的接近会不断损失时间价值

卖期权

新手买期权,高手卖期权。买期权用小资金就能获利几倍,给人的诱惑非常大,但是市场的趋势是很难预测的,特别是期权还是一个有时间期权的预测,那就更难了。所以卖期权看似收益少,但是比较容易获利。

卖 Call(横盘或者小跌)

卖 Call 指你有义务以约定好的价格卖出股票,简单理解就相当于你给股票设置了一个止损价,如果股票涨到价格 A 就卖出,没涨到价格 A 你就赚到了权利金。

所以为了保险起见请提前买入相应的股票数量,不然到时候股票大涨,你还在做空,那就亏死。

- 何时使用:当您持熊市观点时。如果对市场下跌信心不足,卖出较高行权价的看涨期权,如果确信市场将停滞或下跌,卖出平价看涨期权。

- 获利特点:获利最大为权利金收入。到期时,收支平衡点为执行价 格 A 加上权利金收入。如果市价等于或低于行权价 A,则获利达到最大。

- 损失特点:潜在损失无限。损失随市价上涨而增加。到期时,市价每高于收支平衡点一个点,损失即增加一个点。由于风险是无限的,必须密切关注持仓。

- 衰减特点:持仓市值因时间衰减而获利。期权卖方的获利随期权时间价值的流逝而增加。如果市价低于或者等于行权价,则可从时间衰减中获得最大盈利。

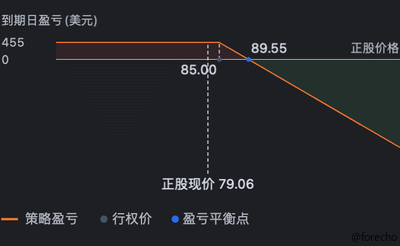

上图是一张行权价为 85 几个月之后到期的 AMD Call,富途证券 Mac 客户端(手机客户端好像没找到)有展示,如果你卖了这张 Call,那么它到期日要股票市价小于 89.55 你就能获利,当股价等于行权价时,你就能赚到所有的权利金,缺点是股价跌到行权价以下也跟你没关系了,你已经赚到所有你能赚到的了。

总的来说卖 Call 的特点是:

- 优势:如果股票低于行权价,则大赚可以获取时间价值的额外收益;

- 不足:保证金要求较高、亏损无限、盈利有限(最大盈利为卖出期权时收到的期权费);

裸卖 Call 如果股票涨了,甚至大涨,你的风险还是很大的,所以一般的建议是同时买 100 股(1 张期权对应 100 股正股)正股你再卖 Call,大涨最多就是少赚了点,它的特点就变成:

- 优势:持有正股的同时可获取额外的收益、为正股下跌提供一定的保护

- 不足:正股快速上涨时可能会被迫卖出股票(期权被行权)

卖 Put(横盘或者小涨)

卖 Put 指你有义务以约定好的价格买入股票,简单理解就相当于你给股票设置了一个限价单。如果股票跌到价格 A 就要买入,没跌到价格 A 你就赚到了权利金。

- 何时使用:如果您坚信市场不会下跌。如果您只是有些相信,则卖出较低于市价期权;如果非常确信市场会横盘或上涨,则卖出平价期权。如果您怀疑市场会停滞且比较看多,卖出溢价期权以获得最大盈利。

- 获利特点:获利限于出售看跌期权所收到的权利金。到期时,收支平衡点为执行价格 A 减去权利金收入。如果市场结算价等于或高于 A,则获利达到最大。

- 损失特点:潜在损失无限。损失随市场下跌而增加。由于风险是无限的,必须密切关注头寸。

- 衰减特点:权利金因时间衰减而获利。期权卖方的获利随期权时间价值的流逝而增加。如果期权为平价期权,则可从时间衰减中获得最大盈利。

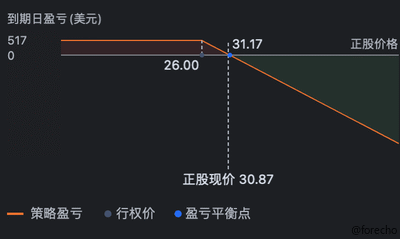

上图是一张行权价为 26 几天之后到期的 TME Put,富途证券 Mac 客户端(手机客户端好像没找到)有展示,这张期权到期日股票市价要大于 31.17 我才能获利。

- 优势:可以获取时间价值的额外收益

- 不足:保证金要求较高、盈利有限(最大盈利为卖出期权时收到的期权费)

总结

期权的基本策略就是以上几种了,总的来说就是卖期权比买期权容易赚钱,但是需要冻结保证金,而且赚的钱有限,很多人瞧不上,于是都禁不住诱惑去买期权,买期权虽然小资金押对方向之后能赚到大钱,但是太难了,不亚于赌博。如果一碰到熊市那就是在送钱。

本篇文章就讲这么多了,下次我再来分享我交易期权踩过的坑,如果你感兴趣,并且觉得这篇文章对你有帮助的话,欢迎分享与订阅。

福利

- Telegram 交流群:欢迎加入我的 Telegram 交流群,一起学习交流:https://t.me/BaoFuTogether

- 开户福利:如果你还没有美股开户的话,推荐我正在使用的长桥证券,他们目前开户成功入金有送股票,开户链接:https://link.3li3.com/qiao

- 原文作者: forecho

- 原文链接: https://blog.forecho.com/financedeep-24.html

- 版权声明:本作品采用 署名-非商业性使用 4.0 国际 (CC BY-NC 4.0)进行许可,非商业转载请注明出处(作者,原文链接),商业转载请联系作者获得授权。